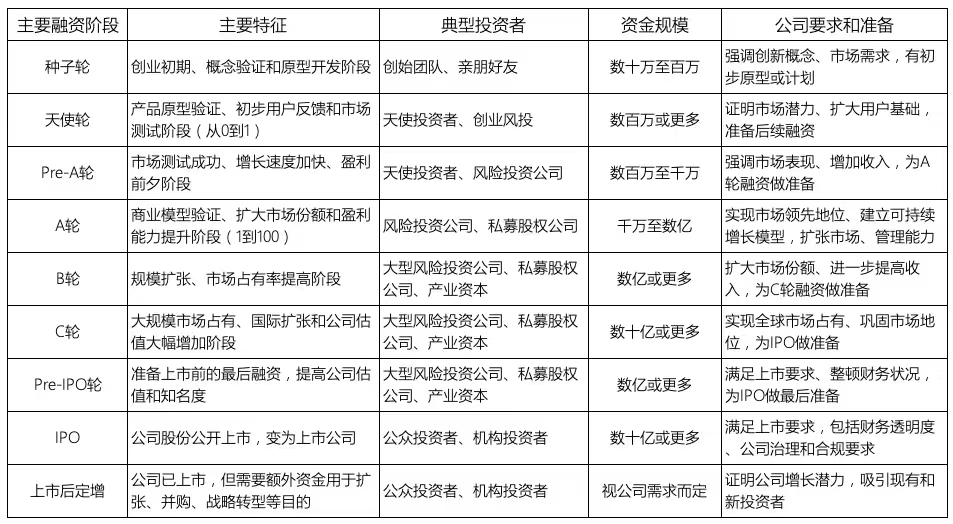

①种子轮融资是初创企业的起始阶段。在这个时候,创始人和团队通常会依靠个人储蓄或亲朋好友的支持来验证自己的创意概念和构建原型。

②天使轮融资紧随种子轮融资之后。天使投资者是成功的企业家或高净值个人,他们不仅提供资金,还能提供经验和资源。

③Pre-A轮融资是初创企业在准备进入更大融资轮次之前的阶段。公司可能已经有了一定的市场存在感,但需要更多资金来加速增长。投资者在这个阶段着重关注市场表现和收入增长。这些投资通常来自天使投资者或早期风险投资公司。

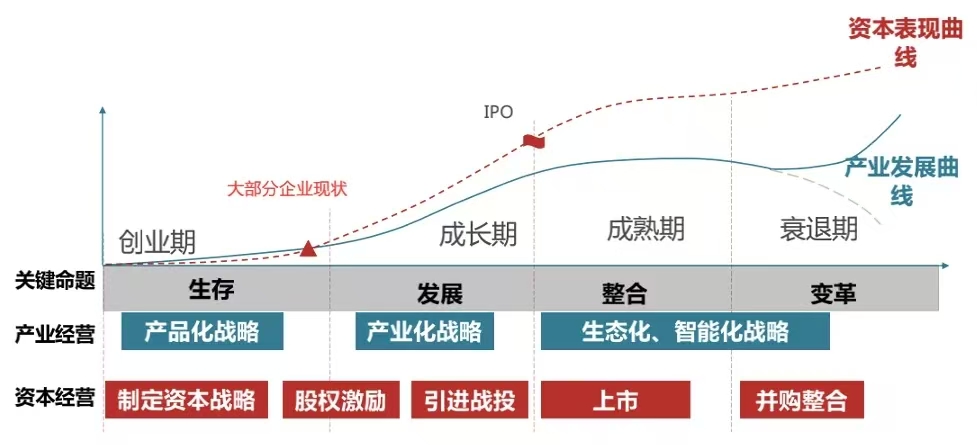

④A轮融资是初创企业的一个关键阶段,也是许多企业规模扩大的起点。大型风险投资公司开始进入这一阶段,他们更关注市场份额和长期增长潜力。A轮通常涉及数千万美元的资金,用于扩大团队、增加销售和市场营销活动。

这个阶段意味着企业已经验证了商业模式,实现了从0到1,下一步要拿更多的资金实现从1到100的复制。

⑤B轮是一个卡点。要么因为拿不到B轮挂掉,要么拿到了B轮驾驭不了挂掉。

我们常听到有人说"B轮死",它指的是那些在B轮融资阶段无法成功融资的创业公司,或者在融资过程中遇到了严重的困难,导致公司可能无法继续发展或难以实现下一轮融资。这种情况可能出现的原因包括:市场饱和、业绩不佳、管理问题,以及融资市场不利。

"B轮死"可能导致公司不得不重新评估其战略,包括削减成本、重新定位产品或寻找其他资金来源。有些公司可能会成功克服这些挑战,而其他公司可能不得不放弃或被并购。

⑥C轮、D轮、E轮等融资,这几轮不一定有,一般是公司的成熟阶段,用于市场扩张和巩固市场地位。投资金额可能更高,可能达到数十亿美元,投资者包括大型风险投资公司、私募股权公司和战略投资者。这个阶段要求公司维持强劲的增长,并进一步巩固市场份额。

⑦Pre-IPO轮融资在上市之前的最后准备阶段,公司可能需要进一步筹集资金以及引入一些牛逼的基石投资者扩大在资本市场的知名度。大型风险投资公司和私募股权公司可能会加大投资,此时公司更强调财务透明度和公司治理。这个阶段的资金用于强化公司的财务状况和上市准备。

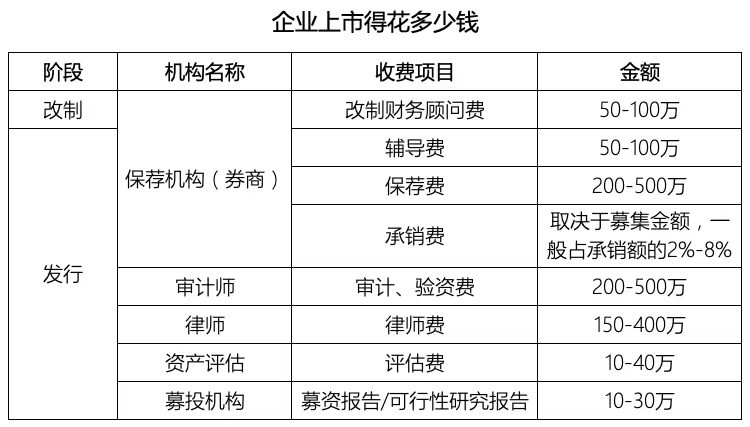

⑧IPO标志着公司首次在公开市场上交易。公司通过出售股票来筹集资金,以支持未来的扩张和投资。投资者可以通过购买公司股票来分享增长和盈利。IPO是公司发展的一个重要节点,也是对外透明度和治理的考验。

一般来说,上市费用大致如下。

⑨上市后,一些公司可能会通过定向增发股票来筹集额外的资金,以支持更多的发展和投资。这种策略通常是为了满足快速扩张的资本需求,投资者包括机构投资者和特定投资者。上市后定增是上市公司进一步扩展业务的一种方式。

通过了解不同股权融资阶段的特点和投资者关注点,创业者和企业家可以更好地规划公司的资本筹集策略。每个融资阶段都有其独特的挑战和机会,选择合适的融资方式对于企业的成功至关重要。

股权融资是推动初创企业和成长企业发展的有力工具,同时也是投资者参与创新和增长的途径!

【发现投资】发现投资(Find & Invest)成立于2014年,总部合肥,是国内活跃的天使投资机构之一。发现投资以央企基因筑基,凭市场智慧赋能,始终秉承"发现企业价值,投资改变世界"的使命,在蓝色星球上书写资本与产业的融合篇章。

发现投资以"新科技+新消费"双轮驱动,专注新材料、智能制造、医药健康等硬科技赛道,聚焦消费升级、新零售、文化创意等新消费领域,已为200余家企业提供全周期金融解决方案,累计助力十余家上市企业。

"我们始终以专业陪伴"是平均15年从业经历的发现人践行的准则。从商业模式梳理到上市路径规划,从资源对接到战略重组,我们以资本为纽带,与企业共同穿越经济周期,从合肥出发,面向并把握国内、国外机会,陪伴企业从小苗到参天大树。

【企业使命】发现企业价值 投资改变世界

【企业愿景】做有梦想企业上市全周期伙伴

【企业理念】我们始终以专业陪伴

点击关注上方二维码,开启您的资本进阶之旅!